|

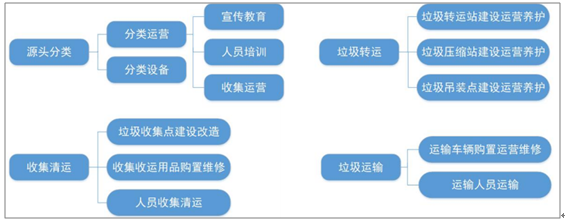

2018年中国垃圾处理行业发展现状及竞争格局分析:环卫行业市场化进程加快2018年中国垃圾处理行业发展现状及竞争格局分析:环卫行业市场化进程加快一、垃圾分类收运和环卫行业进入快行道 生活垃圾处置产业链分为三个环节。上游为源头分类;中游为环卫,包括收集清运、中转和运输处理三个环节;下游为垃圾处置,包括焚烧、填埋、堆肥和回收利用。 生活垃圾处置产业链上游和中游环节

数据来源:公共资料整理 虽然我国很早就提出了垃圾分类,但从实施力度看,2019年是垃圾分类的“元年”。2000年6月,住建部发布《关于公布生活垃圾分类收集试点城市的通知》,首次提出八个垃圾分类试点城市;2018年6月,习总书记对垃圾分类工作做出重要指示;2019年6月,发改委、生态环境部等九部门联合印发《住房和城乡建设部等部门关于在全国地级及以上城市全面开展生活垃圾分类的通知》,通知指出2019年起,在全国地级及以上城市全面启动垃圾分类工作,到2020年,46个重点城市基本建成生活垃圾分类处理系统;到2025年,全国地级及以上城市基本建成生活垃圾分类处理系统;2019年7月1日,上海迎来垃圾分类全面实行,成为我国第一个强制实行垃圾分类的城市。预计到2025年,生活垃圾分类的运营市场规模将达到234亿元/年,生活垃圾收集转运的运营市场规模将达到943亿元/年。 二、环卫行业市场化进程加快 中国环卫行业市场化进程处于加速中,新进入者众多,行业较为分散。根据数据,近三年来,参与环卫市场化项目争夺的环卫企业从5000家涨到了10000家,参与主体大幅扩增导致行业集中度未出现增长,CR10维持在20%左右。2018年前10家环卫龙头在手的年化运营服务金额为225亿元,以20%集中度计算,则2018年环卫运营市场服务金额为1100亿元/年。2018年环卫运营项目合同总金额排名前五的公司分别为北京环境、启迪桑德、玉禾田、中联重科和中环洁。 中国环卫龙头年化运营服务金额(2018)

数据来源:公共资料整理 2018年环卫服务企业签约能力TOP10(亿元)

数据来源:公共资料整理 三、垃圾焚烧发电短期新建加速,长期看运营 垃圾焚烧发电行业2019-2020年提速,新增投资过千亿。2009-2013年我国生活垃圾焚烧处理能力经历了“跑马圈地”的扩容高峰,年复合增速25.2%;其后,2014-2018年下了一个台阶,复合增速为15.8%。 2019-2020年生活垃圾焚烧处理市场提速

数据来源:公共资料整理 按照“十三五”规划测算,2019-2020年我国城镇垃圾焚烧发电处理能力年均市场增量约11-14万吨/日,年均增速超30%。 1)根据《“十三五”全国城镇生活垃圾无害化处理设施建设规划》,2015年全国城镇生活垃圾焚烧处理设施能力为23.52万吨/日,到2020年底,全国城镇生活垃圾焚烧处理设施能力达到59.14万吨/日,占无害化处理总能力50%以上,其中东部地区占60%以上。 2)截至2018年底我国城市生活垃圾无害化处理能力达到72万吨/日,无害化处理率达98.2%。根据数据,2017年底焚烧无害化处理能力29.81万吨/日,焚烧占无害化处理能力的43.84%。以2018年底垃圾焚烧处理能力占无害化处理能力45-47%计算,2018年底我国生活垃圾焚烧处理能力在32.4-33.8万吨/日。 3)根据数据,2014-2018年我国生活垃圾焚烧处理能力的年复合增速15.8%,为达到2020年底规划目标,2019-2020年我国垃圾焚烧发电尚有23.1-26.7万吨/日的市场增长空间,年均增量约11-14万吨/日,年均复合增速33.6%。 2019-2020年我国垃圾发电增量符合预期,完成规划是大概率事件。2018年我国垃圾焚烧发电新中标、签约的项目数量超过100个,新增垃圾处理规模约11.25万吨/日,预计总投资逾600亿。2019年行业新增项目释放继续加速。2019年1-7月预中标、中标和签约的国内垃圾焚烧发电项目至少78个,新增垃圾焚烧总处理规模达9.88万吨/日,预计总投资超过470亿元;其中新增近期处理规模6.32万吨/日。2019年全年新增的项目数量和处理规模要大于2018年。 2019年1-7月垃圾焚烧发电新增项目梳理

数据来源:公共资料整理 从分布区域看,河北、河南两省的新增项目突出。2019年1-7月河北河南共释放出28个项目合计规模3.53万吨,占项目总数1/3左右。这主要因为河南、河北省近期的政策推动力度大。2018年11月,《河南省生活垃圾焚烧发电中长期专项规划(2018-2030年)》发布,规划2020年前计划开工建设项目53个,合计处理能力5.1万吨/日、装机容量约100万千瓦。2019年6月,《河北省生活垃圾焚烧发电中长期专项规划(2018-2030年)》发布,规划2020年前要建成垃圾焚烧发电项目65项,新增垃圾焚烧处理能力5.95万吨/日,设市城市全部建成垃圾焚烧发电项目,实现城区原生垃圾零填埋。 从项目规模来看,半数以上项目集中在县域,特大类(≥2000吨/日)和I类(1200-2000吨/日)项目主要出现在垃圾发电起步较晚的新兴省份。总处理规模≥1200万吨/日的项目数量37个,占比项目总量的48%,且分布在河南、河北、辽宁、湖北等省份,传统江浙市场放出的大中型项目减少。究其原因,一方面,我国大中型城市的垃圾焚烧市场接近饱和,项目逐渐下沉至县域;另一方面,随着县域人口增多,垃圾处理压力凸显,再加上美丽乡村建设等政策的倾斜,小规模县域垃圾焚烧项目在加速释放。 四、运营集中度有较大提升空间,补贴退坡、标准趋严将重塑行业格局 我国生活垃圾焚烧新增投资和建设市场增速将放缓。根据数据,2017年我国城市生活垃圾无害化焚烧量为0.85亿吨,占比城市垃圾清运量的39%。预测2035年我国生活垃圾焚烧处置量为3.29亿吨,占比垃圾清运量的60%;2020-2035年垃圾焚烧新增投资和建设市场空间约为809.2亿元,相比2015-2020年垃圾焚烧发电设施1141亿元的规划投资额,新建项目市场增速明显放缓。 垃圾发电行业运营空间广阔。预测2035年垃圾焚烧发电项目的运营空间大约739亿元/年,较2020年新增301亿元/年。 中国生活垃圾焚烧龙头产能(2018)

数据来源:公共资料整理 中国生活垃圾焚烧市场格局

数据来源:公共资料整理 从市占率可以看到,我国垃圾焚烧发电市场个体公司集中度不高,除光大国际市占率超过10%,其他公司市占率都在个位数且相差不大。但是排名前十的公司市占率已达到63%,排名20位的公司其焚烧项目总规模也达到了18000吨/日,新进入者已经很难对行业格局产生影响。龙头固废环保公司中,光大国际、绿色动力、粤丰环保、中电国际在港股上市;上海环境、启迪桑德、中国天楹、旺能环境、瀚蓝环境、首创环境、伟明环保、盈峰环境、泰达环保、绿色动力在A股上市;重庆三峰、圣元环保拟分别上市主板和创业板;中国环保集团、北京控股、广州环保投资、皖能环保发电为央企或国企的子公司,未上市。 五、准入壁垒提高,低价竞争缓解 近年来垃圾焚烧发电的标准不断严格,行业的准入壁垒提高。2014年5月原环保部新修订的《生活垃圾焚烧污染控制标准》,将二恶英等多项排放物的指标向欧盟标准看齐。2017年4月,生态环境部印发《关于生活垃圾焚烧厂安装污染物排放自动监控装备和联网有关事项的通知》,要求全国所有投运的垃圾焚烧发电厂要安装自动监测设备,在厂区门口竖立电子显示屏公布数据,与生态环境部门联网。2018年3月生态环境部印发《生活垃圾焚烧发电建设项目环境准入条件(试行)》,进一步规范生活垃圾焚烧发电建设项目环境管理。 垃圾焚烧处理费平均水平回升,低价竞争得到一定缓解。根据数据,2008-2018年,垃圾焚烧平均价格在60-90元之间,最高为2013年的90元/吨,最低为2016年的60元/吨。2014-2016年,垃圾发电行业处于跑马圈地期,出现了恶意低价竞争,由此带来了项目建设、运营、排放多方隐患。随着2016年开始的大规模环保督查,大批不达标的垃圾发电项目被整改,垃圾发电处理费逐步走出低价中标,回归理性价格。2018年垃圾焚烧价格均值已经回复到67元/吨。统计2019年1-7月63个新增项目垃圾处理费均值73元/吨,出现明显回升,这种回升是在县级项目占比较大的背景下实现的。 生活垃圾焚烧发电处理费回升(单位:元/吨)

数据来源:公共资料整理 |